リスクを抑えてもこれまでにない高いリターンを狙える、という売り文句は同一。

何が違うか、ちょっと調べてみる。

まずは先発の グローバル3倍3分法から。

・「株ほど下げずに、株のように上がる」特性

・現代ポートフォリオ理論上の理想を「投信ならでは」の仕組みで追求

・公式サイト

短期トレードの為でなく、長期で増やすための、3倍

・マネックス証券の記事

構想15年。商品開発部長が情熱を注いだ投信とは

・ITメディアの記事

「レバレッジに対する印象を変えたい」日興アセット「3倍3分法ファンド」が人気の理由

自分用にまとめると

・有効フロンティアの都合、分散投資するとリスクは減ってシャープレシオ改善するけど、リターン減るね

・どうにか株式より良いリターンを、低いリスクで達成できないか?

・有効フロンティアの接点ポートフォリオにレバレッジをかけて、有効フロンティアの上を目指す。

・とりあえずバックテストでは株式より高いリターンと、低いリスクとなるように設定してみました、いかが?

次。後発の ウルトラバランス世界株式。

・yahooファイナンス公式記事

・SBI証券紹介記事

自分用まとめ

・グローバル3倍3分法がめちゃくちゃ売れてる、うちも作ろう!

・リターンは同程度にして、リーマンショック時のドローダウンと回復までの期間を少なくしてみよう

・株式部分は最小分散で、「有事の金」いれて。投資規模は290%とライバルよりちょっと抑えて安全性をアピール。いかが?

それぞれの投資資産をさらに分析してみる。

特に信託報酬部分。これは適正なのか、お得なのか。具体的には

「レバレッジは掛けずに、自分で同一比率・規模で投資信託を組んだらどの程度の信託報酬になるか」など。

もうすぐ消費税10%になるので、10%になった場合の数値を採用。

信託報酬の数値は、基本的にemaxis slimシリーズで似たものの数値を適用。

リートはたわらノーロードの国内、海外。

金は日興アセットマネジメントの、ゴールド・ファンド(為替ヘッジなし)を適用。

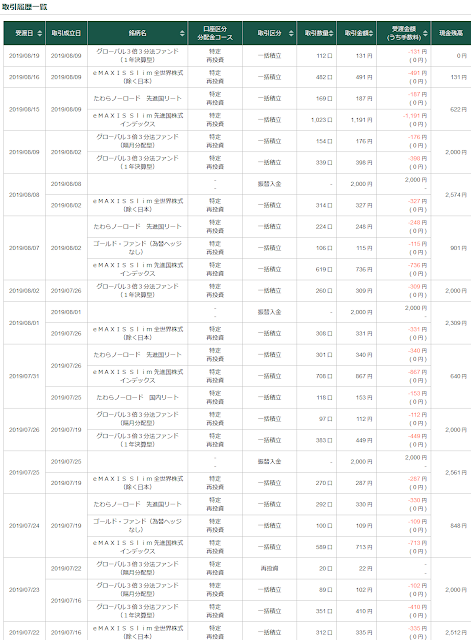

それでは以下、表。

水色;明らかに違う投資対象のもの。

緑色;おおむね同じだが若干異なる投資対象のもの。

グローバル3倍3分法

ウルトラバランス世界株式

投資対象が若干異なる。

分散目的なら、両方抱えても問題なさそう?

仮に自力で同一ポートフォリオ相当(300%,290%)をそろえた場合の

信託報酬(自己資産100%に対して)は、両者でほぼ同一な様子。

リスクリターンなどを含めて、まとめ。

後発な分、バックテスト上ではあるが

ウルトラバランスは最大ドローダウンを抑えたポートフォリオになっている。

ただし、信託報酬は高め。金先物の取引が高いのか?

バックテストの終了時期の違いは直近であり、

運用開始の実績で測れるので特に問題はないが、

バックテスト開始時期のずれによる違いが気になる。

REIT指数の開始がこのころだからある意味仕方がないが、

ちょうどこのころ、ITバブルの発生→崩壊があったような…?

と、myindexから世界株式のリターンデータを見ると、

MSCI オール・カントリー・ワールド・インデックス (ACWI) (円)

2000 -3.6%

2001 -3.2%

2002 -26.9%

あ、やっぱり。

この期間外したらウルトラバランスのテスト結果での

年率リターン高くなるんじゃないかな。

実際にどうなるかは今後の相場次第。

金価格は歴史的に見て高値圏。

債券はほとんどがマイナス金利になっていて、

金利の「正常化」だけで債券価格が暴落する危険もある。

(でも不景気のおかげで当面なさそう)

株式は2018年末~2019年初に下げたがおおむね回復。

とりあえず両方NISAに入れておこうかな。

3倍3分法:ウルトラバランス = 10~3:1

程度の比率で。

信託報酬は確実にリターンを蝕むから低額な方を多めにする方針。